염승환 이사님(염블리)의 내부자 거래 특징주(SKC, 게임빌)

안녕하세요, 대리만족의 주린이 김대리입니다.

저번 포스팅에서는 2021년 하반기 9~10월에 상장하는 공모주 대어 기업 현대중공업, 카카오페이, 케이카에 대해서 알아봤습니다. 관련 내용이 궁금하신 분들은 지난번 포스팅을 참고해주세요.

https://dae-ri.tistory.com/234

오늘은 염승환 이사님(염블리)의 내부자 거래 특징주 시리즈(9월 3일 방송) 중 2개 SKC, 게임빌 기업에 대해 공부하고 요약해보겠습니다. 해당 콘텐츠는 개인적인 투자 공부를 위해 콘텐츠를 정리하고, 취합하는 내용이므로 참고로 활용하여 좋은 투자 하셨으면 좋겠습니다.

1. SKC

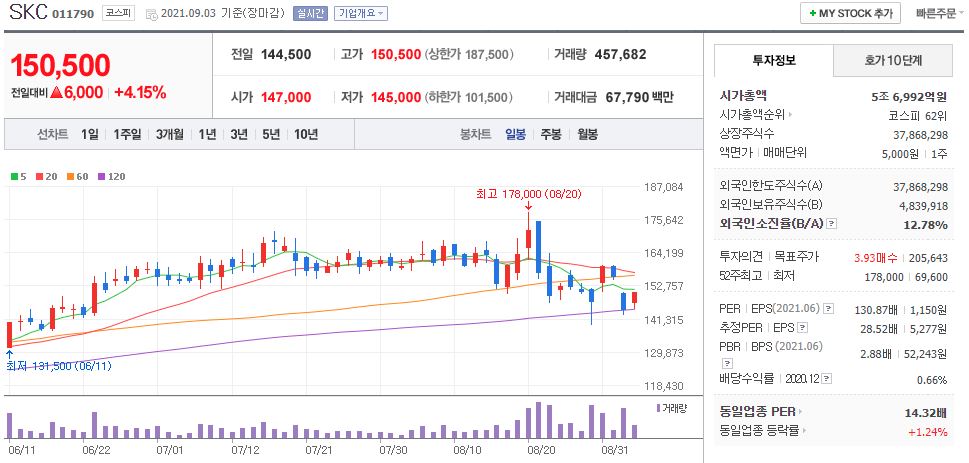

SKC의 경우 21년 9월 3일 기준, 150,500원이며 시가총액 5조 6,992억원, 코스피 62위의 기업입니다. 상장주식수는 37,868,298주에 액면가 5,000원이고 네이버 금융의 펀더멘털을 보면 20년 PER는 146.15배, 21년 PER는 27.38배입니다. 참고로 업종 PER는 14.32배네요. 재무제표 요약을 보면 19년에 소폭 하락하긴했지만 18년부터 21년까지 매출액, 영업이익, 당기순이익은 지속적으로 상승하고 있습니다. 21년 기준 매출액은 3조 3,624억원, 영업이익은 4,453억원, 당기순이익은 3,002억원입니다. 부채비율은 18년 126.17%에서 점차 증가해서 21년 기준 173.39% 수준이며 ROE는 10.59%, ROA는 5.33%입니다. 현금배당금은 20년 기준 1주당 1,000원에 현금배당수익률 1.06, 현금배당성향 96.28%이고 21년 기준 1주당 1,071원에 현금배당수익률 0.74, 현금배당성향은 20.3%입니다.

SKC의 주요 제품 매출 구성을 보면 산업 소재가 38.69%, 화학이 29.96%, 모빌리티 소재가 18.1%, 전자재료가 13.77%인데요. 올해 2분기 실적 매출액은 전년 동기 대비 44.6% 늘어난 8,272억원, 영업이익은 169.5% 증가한 1,350억원이고, 순이익은 880.6% 증가한 771억원입니다. 이렇게 실적이 좋았던 이유는 PG가격이 수출 평균 가격 기준 1분기 대비 49%나 상승해서 33%의 이익률을 기록했기 때문이라고 합니다. 일부 증권사에서는 모빌리티(동박) 사업은 6월부터 5 공장 양산을 시작해서 매출과 이익의 양적 성장을 이뤘고 동박과 반도체 소재를 통한 수익성도 개선되고 있다고 하는데요. SKC의 동박 생산량은 증설 효과로 올해 3분기 1만톤을 상회한다는 전망도 있었습니다.

다만, 유안타증권에서는 최근 리포트를 통해 투자의견 보수와 목표주가 하향 조정하기도 했었습니다. 왜냐하면 동박 투자비만 2조 9,000억원으로 동박 영업활동으로 어는 순 현금 규모가 1조 5,000억원 정도 부족하기 때문이라고 합니다.

염승환 이사님께서는 SKC의 강OO 본부장님과 이OO 본부장님의 15~16만원의 장내매수 공시를 말씀 주셨는데요. SKC 최근에 내부자들 매수가 꾸준히 있었지만, 어제(9월 2일)는 유안타증권의 목표주가 하향조정과 2차 전지 섹터가 좋지 않아서 주가가 하락했었다고 합니다. SKC가 염이사님께서 보기에는 경쟁력은 충분히 있고 동박 생산량도 2025년까지 증설하기 때문에 여전히 늘어날 것으로 보고 있다고 하셨습니다. 다만 일부 증권사에서는 증설 비용에 대한 부담을 이야기했지만 아직까지는 회사에서 언급한 부분은 없기 때문에 지켜볼 필요가 있다고 합니다. 이번 달에 SKC가 양극재, 음극재 시장에도 진출한다는 청사진을 발표한다는 뉴스도 있었기 때문에 그게 사실이라면 동박부터 양극재, 음극재 소재까지 하게 되고, SK그룹의 2차 전지 소재는 SKC가 담당할 가능성이 높기 때문에 기대감이 높아져 있기에 15만원대에서 장내 매수가 들어오고 있기 때문에 하락에 대해서는 너무 고민할 필요는 없을 거 같다고 하셨습니다.

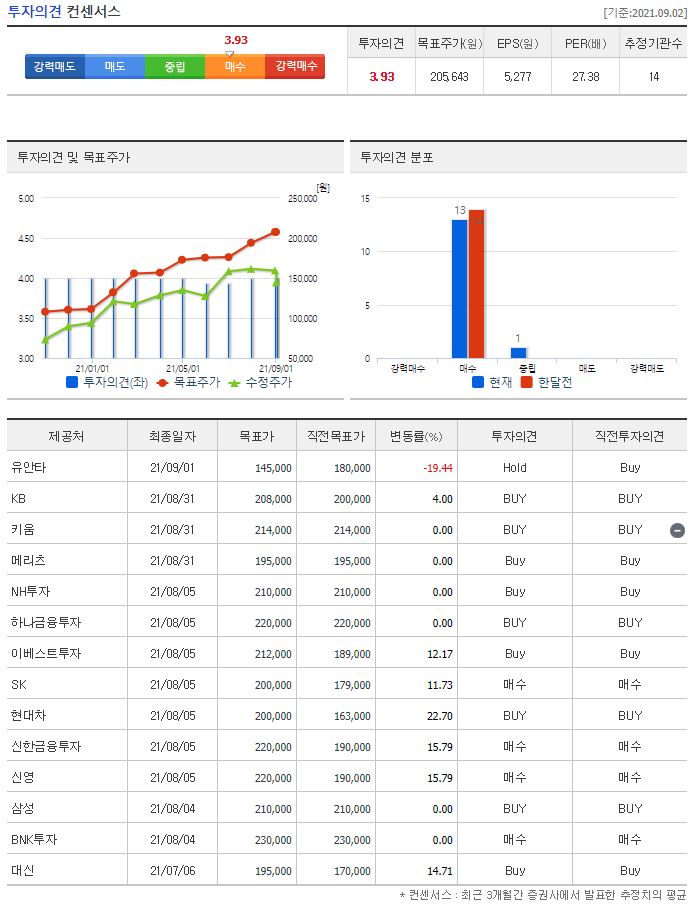

21년 최근 3개월 동안 목표가를 제시한 증권사는 총 14곳인데요. 전체적으로 투자의견은 매수지만 보유 의견을 말한 곳도 1곳 있습니다. 위에서 소개드렸고 가장 낮은 목표가를 9월 1일에 제시한 유안타의 145,000원입니다. 반대로 가장 높은 목표가는 8월 4일에 발표한 BNK투자의 230,000원입니다. 참고로 네이버 투자의견 컨센서스 목표주가는 205,643원입니다. 21년 9월 3일 기준 150,500원이기 때문에 최저가는 돌파한 상황이지만 네이버 컨센서스나 최대가까지는 상승여력이 있습니다.

2. 게임빌

게임빌의 경우 21년 9월 3일 기준, 33,400원이며 시가총액 2,203억원, 코스닥 492위의 기업입니다. 상장주식수는 6,595,192주에 액면가 500원이고 네이버 금융의 펀더멘털을 보면 20년 PER는 10.86배, 21년 PER 11.29배입니다. 참고로 업종 PER는 34.75배네요. 재무제표 요약을 보면 18년부터 21년까지 매출액, 영업이익, 당기순이익은 우상향하고 있습니다. 21년 기준 매출액은 1,352억원, 영업이익은 314억원, 당기순이익은 196억원이네요. 부채비율은 18년 45.19% 수준에서 소폭 증가해서 21년 52.56% 수준이고 ROE는 6.82%, ROA는 4.42%입니다. 현금배당금은 없습니다.

게임빌의 주요 제품 매출 구성을 보면 모바일 게임이 71.28%, 지주부문이 28.72%인데요. 올해 2분기 실적을 보면 전년 동기 대비 매출액은 27% 감소한 296억원, 영업이익은 73% 줄어든 29억원, 당기순이익은 91% 감소한 7억 3,800만원입니다.

게임빌은 최근 서비스 플랫폼인 "하이브"를 외부에 개방하고 글로벌 라이트 게임도 3년간 30개 이상을 출시할 예정인데요. 이미 4개의 개발사와 계약을 완료했고, 다수의 게임사와 협의 중이라고 합니다. 4분기에는 이터널 소드, 프로젝트 D, 크로매틱 소울 AFK레이드 등을 출시하고, 내년 상반기에는 워킹데드 기반 게임 WD 프로젝트도 출시할 예정이라고 합니다. 이외에도 가상 자산 거래소 코인원에 대한 지분투자 등을 통해 분야 협력을 추진하고 있네요. 최근 8월 27일에는 별이 되어라라는 판타지 모험 RPG를 업데이트하기도 했습니다.

염승환 이사님께서는 송병준 의장이 32,942원에 30,250주를 장내 매수한 공시를 말씀 주셨는데요. 게임빌의 지배주주가 장내 매수를 통해 지분율을 늘린 것이기 때문에 긍정적이라고 이해된다고 합니다. 그리고 게임빌과 컴투스가 주가가 같이 가는데 게임빌은 본업에서는 돈을 많이 못 버는 상황인데 컴투스가 그동안 효자노릇을 했다가 올해 게임도 흥행에 실패해서 주가가 많이 하락했다고 합니다. 지금 주가를 바닥으로 보고, 컴투스는 서머너즈 워라는 게임이 성장은 못하지만 해외에서 꾸준히 매출은 나오고는 있다고 합니다. 또한 내년에 서머너즈 워 클로니클이라는 신작 게임이 출시될 예정으로 기대감이 높아졌다고 합니다.

게임빌과 컴투스는 지금 기대치도 낮아져서 아무도 기대하지 않는 만큼 주가도 바닥이지만 현금이 많기 때문에 만약 내년을 본다면 한 번 접근을 해봐도 되는 시기가 아닐까라고 말씀하셨습니다. 그럼에도 주의점을 말씀 주셨는데요. 이런 기업들이 게임 출시 때까지 바로 가는 것이 아니라 주가는 계속 기어가다가 모멘텀이 생길 때 상승하므로 그걸 인내하실 수 있다면 지금은 괜찮은 자리라고 하셨네요.

2021년 최근 3개월 동안 2개의 증권사에서 리포트가 있었는데요, 투자의견은 1곳은 매수, 나머지 1곳은 보유였습니다. 제일 낮은 곳이 8월 13일에 발표한 NH투자의 38,000원이었고 제일 높은 곳은 6월 29일에 발표한 이베스트투자의 48,000원이었습니다. 참고로 네이버 금융의 투자의견 컨센서스는 43,000원이네요. 21년 9월 3일 기준 33,400원이기 때문에 최저가나 네이버 목표주가까지는 상승여력은 있어 보이지만 최근 8월 27일부터 9월 2일까지 5 영업일 동안 기관은 5일을 순매도, 외국인은 5일 연속 순매도했다는 점도 참고하시면 좋을 것 같아요.

오늘은 염승환 이사님의 내부자 거래 특징주 중 2개 기업인 SKC, 게임빌에 대해 공부해봤습니다. SKC의 경우 유안타증권의 목표 주가 하향 보고서는 나왔지만 동박에 대한 생산량 증가와 양극재, 음극재 등 사업 진출까지 긍정적인 시그널이 있는 것은 맞는 것 같습니다. 다만 염승환 이사님께서 말씀하셨던 부분을 개인적인 생각으로 정리해보면 유안타에서 말한 동박 생산 투자 증설에 대한 문제가 회사에서 아직 나오지 않았을 때의 매력이 지금만큼 큰 것이고 만약 회사에서 이런 부분이 공시가 된다면 투자 매력도는 분명 떨어질 수 있기에 해당 부분에 대해서도 지속적인 관심을 가질 필요가 있다고 생각합니다.

반면에 게임빌은 의장의 장내 매수라는 긍정적 신호가 있음에도 본업에서 돈을 벌고 있지 못하고, 컴투스 마저도 실적이 좋지 않은 상황입니다. 그럼에도 내년에 출시되는 게임 출시 이외에는 아직까지는 긍정적인 모멘텀이 부족한 것 같은데요. 염이사님의 말씀처럼 장기적으로 주가가 기어가는 모습을 견디고 내년까지 바라보실 수 있는 분이고 어느 정도 긍정적으로 현 상황을 바라보신다면 투자 여부를 고민해보시는 것도 좋을 것 같네요. 항상 말씀드리는 것처럼 절대 매매를 추천하는 정보가 아니며 참고하셔서 좋은 투자 기업 발굴해가셨으면 좋겠습니다.

오늘 블로그는 여기까지 정리하고, 같이 성공투자, 좋은 투자 했으면 좋겠습니다.

다음 포스팅에서도 좋은 정보를 가지고 같이 공부해보겠습니다.

'경제 > 주식' 카테고리의 다른 글

| 염승환 이사님(염블리)의 종목 공시 특징주 기업(원익피앤이, 대보마그네틱) (0) | 2021.09.10 |

|---|---|

| 염승환 이사님(염블리)의 내부자 거래 특징주 기업(LG디스플레이, 네이버) (0) | 2021.09.07 |

| 2021년 하반기(9~10월) 공모주 청약 일정(현대중공업, 카카오페이, 케이카) (0) | 2021.09.04 |

| 염승환 이사님(염블리)의 Pick 라면, 주류주 기업(농심, 하이트진로) (0) | 2021.09.03 |

| 미국, 중국, 일본 등 해외 주식시장 휴장 일정 (ft.2021년 9월) (0) | 2021.09.02 |