주린이의 주식 탐방기 - 기본 분석, PER, ROE, PBR

안녕하세요, 주린이 김대리입니다.

저번 포스팅에서는 장기투자 중

리츠에 대해서 알아봤습니다.

다양한 자산을 가지고

포트폴리오를 추구하는 주린이라면

충분히 고려할만한 옵션인 것 같습니다.

오늘은 다시 한번 더 기본으로 돌아와서

주식을 위한 기본 분석과

PER, ROE, PBR에 대해 알아보려고 합니다.

# 해당 기업 분석 시 기본적으로 봐야 할 것은?

첫째, 매출액과 영업이익의 증가 유무

기업 분석을 잘 못하는 주린이라도,

기본적으로 제일 중요한 것은 매출액과 영업이익의 증가 유무인 것 같습니다.

당장 특정 연도에 많이 벌었다는 것이 중요하다기보다는

매년 우상향 하면서 성장하고 있는지가 중요합니다.

즉, A라는 기업이 18년에 100억을 벌었다는 사실보다

A라는 기업이 18년에는 100억, 19년에는 150억, 20년에는 200억처럼

꾸준히 상승하고 있는지를 보는 것이 가장 중요한 것 같습니다.

둘째, 회사의 성장성

재무제표 상에서 성장성을 보기 위해서는

영업이익과 당기순이익, 부채를 봐야 합니다.

영업이익 = 매출액 - 비용(매출원가, 관리, 판매비, 세금 등)

매출액은 비슷하지만 영업이익이 줄었다면 비용이 늘었다는 의미입니다.

주식에서는 업종의 특성에 따라 차이가 있기 때문에

비슷한 업종끼리 비교하는 것이 중요하다고 합니다.

당기순이익 = 영업이익 -영업 외 손익

즉, 기업의 총수익에서 모든 비용을 빼고 남은 금액으로

영업이익은 높은데, 당기순이익이 낮다는 소리는

금융비용이 많고 부채로 이자가 많다는 이야기입니다.

부채비율은 100%를 기준으로 합니다.

200%가 넘으면 조금은 위험한 자산

100~200%면 안전한 자산

100% 이하면 건전한 자산이라고 할 수 있습니다.

일반적으로 100% 수준이면 적당하다고 말하지만

업종에 따라 다를 수 있다고 합니다.

예를 들면 금융업의 경우 몇 천% 까지도 나온다고 하네요.

셋째, 배당성향, 배당률

배당성향은 수익 중 배당을 얼만큼 나누어 주고 있는지를 표현하는 단어입니다.

슈카님의 말씀에 따르면 일반적으로 성장성이 높을 때는 배당을 잘 안 한다고 합니다.

성장성이 좋으면 투자할 것이 많고

배당하지 않아도 주주들의 불만이 없지만

성장성이 안 좋으면

투자할 것이 없기 때문에 배당 성향을 높이는 경향이 있다고 합니다.

물론, 배당을 적게 준다고 좋은 회사고, 많이 준다고 해서 나쁜 회사라는 것은 아닙니다.

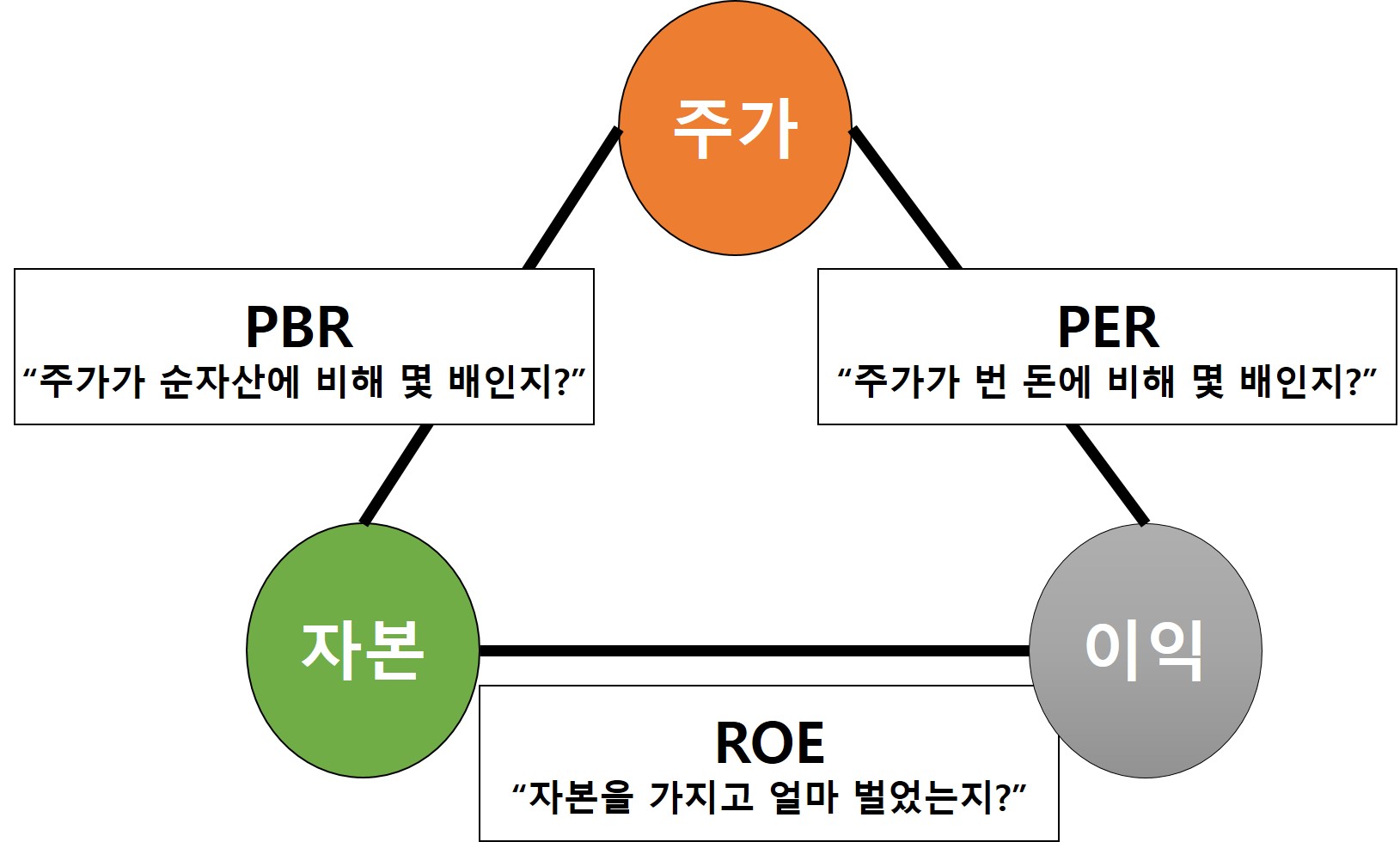

# ROE, PER , PBR

1. ROE

예를 들어 1천만 원을 가지고, 1년 동안 100만 원을 벌면

수익률은 10%입니다.

주식에서는 이 수익률을 ROE라고 합니다.

2. PER

버는 돈에 비해서 시가 총액이 몇 배인지를 알아보는 것이 PER입니다.

시가총액/영업이익 = PER이므로

시가총액은 그대로인데, 영업이익이 줄어들면 PER 상승하게 되고

반대로, 영업이익이 늘어나면 PER은 하락하게 되는 것입니다.

예를 들면,

김대리 기업이 상장하고 주가가 생기면 시가총액이 생깁니다

김대리 기업이 천만원으로 1년에 100만원을 버는 회사지만,

시가총액이 2천만원이라고 하면 버는돈(100만원)에 비해

시가총액(2,000만원)은 20배가 더 많으므로

김대리 기업의 PER는 20배라고 할 수 있습니다.

일반적인 제조업체의 PER는 10배 정도라고 합니다.

21년 2월 16일 기준으로,

삼성전자의 PER는 23.18배

네이버의 PER는 78.44배

카카오의 추정 PER은 77.54배입니다.

3. PBR

PBR은 시가총액이 시작한(자본금) 돈의

몇 배인지를 알려주는 것입니다.

즉, 김대리 기업이 투입한 돈이 1천만원이고

시가총액이 2천만원이라면 PBR은 2배인 것입니다.

추가로 EV/EBITDA도 있습니다.

EV/EBITDA는 회사의 가격을 이익으로 나눈 수치입니다.

즉, 김대리 기업의 EV/EBITDA가 10배라고 한다면

기업의 시장가치는 1년간 기업이 만들어낸 이익의 10배에 해당된다는 것입니다.

EV/EBITDA 값은 투자금액을 회수하는데 걸리는 시간이므로,

당연히 적을수록 좋습니다.

그렇기에 EV/EBITDA는 낮을수록 저평가되어 있다고 보면 됩니다.

다만, EV/EBITDA는 현재 가치를 알려주는 것일 뿐

이 수치만으로 고평가인지 저평가인지는 알 수 없습니다.

# 실전에 대입해본다면?

1. 카카오

연간 매출액은 3년간 성장하고 있는 것을 확인할 수 있습니다.

18년 2조 4,170억원

19년 3조 701억원

20년(추정치) 4조 1,289억원

영업이익도 3년간 꾸준히 성장하고 있는 것을 알 수 있습니다.

18년 729억원

19년 2,068억원

20년(추정치) 4,497억원

부채비율은 17~19년도 3개년으로 봤을 때

건전하다고 할 수 있습니다.

(20년도는 아직 나오지 않았네요)

17년도 42.27% / 18년도 41.45% /19년도 52.21%

ROE는 19년에 좋지 않았다가, 20년에 확 늘어난 것을 알 수 있습니다.

즉, 수익률이 18년, 19년에 저조했다가 20년에 증가했다는 의미로

카카오가 100만원을 가지고 있었다면

18년도에는 1만원을 벌고

19년도에는 5만원 손해였다가

20년도부터는 8만원씩 벌게 되었다는 겁니다.

18년 1.04% -> 19년 -5.81% -> 20년 8.13%

ROE가 10%를 넘으면 장사를 잘하는 기업이라고 합니다.

PER은 꽤 높은 편이라고 할 수 있습니다.

18년도 168배 / 19년도 -42.82배 / 20년도 87.81배

또한, 단순히 돈을 못 번다고 생각할 수도 있지만 반대로 보면

투자할 곳이 너무 많다고 볼 수도 있습니다.

즉, 현재 주가로 87.8년은 벌어야 본전만큼을 벌 수 있다는 이야기입니다.

PBR은 가지고 있는 자산에 비해서 시가 총액이 몇 배인지를 보는 지표입니다.

18년도 1.59배 / 19년도 2.41배 / 20년도 6.58배

확실히 20년도가 18, 19년에 비해 높아진 것을 알 수 있습니다.

시가배당률은 약 0.1% 이내로 적은 편입니다.

오늘은 주식할 때 기본적으로 봐야 하는 것들과

ROE, PER, PBR들에 대해 배웠습니다.

오늘 공부한 것에 주의할 점은

해당 지표들의 수치가 절대적인 것은 아니라는 것입니다.

예를 들면 PER의 경우 바이오 업종의 경우에는 100배가 넘는 업종도 있습니다.

삼성바이오로직스의 경우 20년 PER(추정치)가 772배입니다.

그렇기 때문에 주식에 투자할 때 기본적인 정보들로 파악하는 것이

좋지만 매출액, 영업이익, 부채비율 등의 기본적인 수치는 반드시 확인하고

투자하는 것이 좋다고 생각합니다.

오늘 블로그는 여기까지 정리하고

같이 성공 투자, 좋은 투자 했으면 좋겠습니다.

다음 포스팅에서도 유용한 정보를 가지고 다시 찾아오겠습니다.

'경제 > 주식' 카테고리의 다른 글

| 주린이의 주식 탐방기 - 해외, 미국 주식 주의점 (0) | 2021.02.20 |

|---|---|

| 주린이의 주식 탐방기 - 차트분석법 (0) | 2021.02.19 |

| 주린이의 주식 탐방기 - 리츠편 (0) | 2021.02.16 |

| 주린이의 주식 탐방기 - 장기투자편(자녀에게 사주면 좋을 해외주식) (0) | 2021.02.15 |

| 주린이의 주식 탐방기 - 증권사 계좌 추천편(국내, 해외) (0) | 2021.02.14 |